Hoje, 20 de fevereiro, é celebrado no mundo inteiro o dia da justiça social. A data foi criada pela ONU em 2007 para reforçar as metas da organização em prol da erradicação da fome e promoção dos direitos humanos. Esse ano, o dia tem como tema “Fechando a lacuna de desigualdades para alcançar a justiça social” e procura enfatizar a importância da igualdade de gênero e dos direitos dos povos indígenas e migrantes para a justiça social.

O Inesc, em sua luta pela justiça social e garantia de direitos humanos, enfatiza há 40 anos a importância de ter um orçamento público e um sistema tributário que reduzam as desigualdades. Isso porque as despesas orçamentárias podem aumentar ou diminuir essas disparidades, dependendo para onde estão direcionadas. Para além do financiamento do gasto público, a tributação tem como função fundamental a redistribuição de renda, o que impacta diretamente a qualidade de vida da população. Portanto, a justiça fiscal, entendida aqui como a promoção de justiça por meio da política de gasto e de arrecadação tributária, é fundamental para a justiça social.

O Inesc, em sua luta pela justiça social e garantia de direitos humanos, enfatiza há 40 anos a importância de ter um orçamento público e um sistema tributário que reduzam as desigualdades. Isso porque as despesas orçamentárias podem aumentar ou diminuir essas disparidades, dependendo para onde estão direcionadas. Para além do financiamento do gasto público, a tributação tem como função fundamental a redistribuição de renda, o que impacta diretamente a qualidade de vida da população. Portanto, a justiça fiscal, entendida aqui como a promoção de justiça por meio da política de gasto e de arrecadação tributária, é fundamental para a justiça social.

Nesse sentido, apontamos cinco medidas para a melhoria da justiça fiscal e social no Brasil que estão nas mãos dos governos.

1 – Promover um sistema tributário mais justo

Cada vez mais, a necessidade de reformar nosso sistema tributário aparece no debate público. As propostas que estão em discussão no Executivo e no Legislativo, porém, não enfrentam um dos maiores problemas do Brasil: a desigualdade. O sistema tributário vigente agrava as distâncias entre pobres e ricos porque é altamente regressivo, pesando proporcionalmente mais na renda dos mais pobres.

Esse fenômeno acontece porque temos uma carga tributária muito elevada de impostos sobre o consumo em detrimento de impostos sobre a renda e o patrimônio. A explicação sobre o que é regressividade e como ela afeta as pessoas mais pobres está nos infográficos a seguir:

Você também pode ver a contribuição do seu imposto para a promoção de políticas públicas na calculadora da Oxfam Brasil, “O Valor do seu Imposto”, e o peso da carga tributária por produto que você paga (com referência nos valores de São Paulo) no aplicativo “na Real”.

2 – Priorizar o gasto social no orçamento público

Os gastos sociais são as despesas governamentais destinadas a realizar direitos universais e gratuitos, como a saúde e a assistência social, para atender pessoas em situação de vulnerabilidade econômica, bem como gerar oportunidades de promoção social. Esses gastos podem ser feitos de duas formas: diretamente, como, por exemplo, pelo programa Bolsa Família, ou por meio de impostos, como acontece com a desoneração da cesta básica.

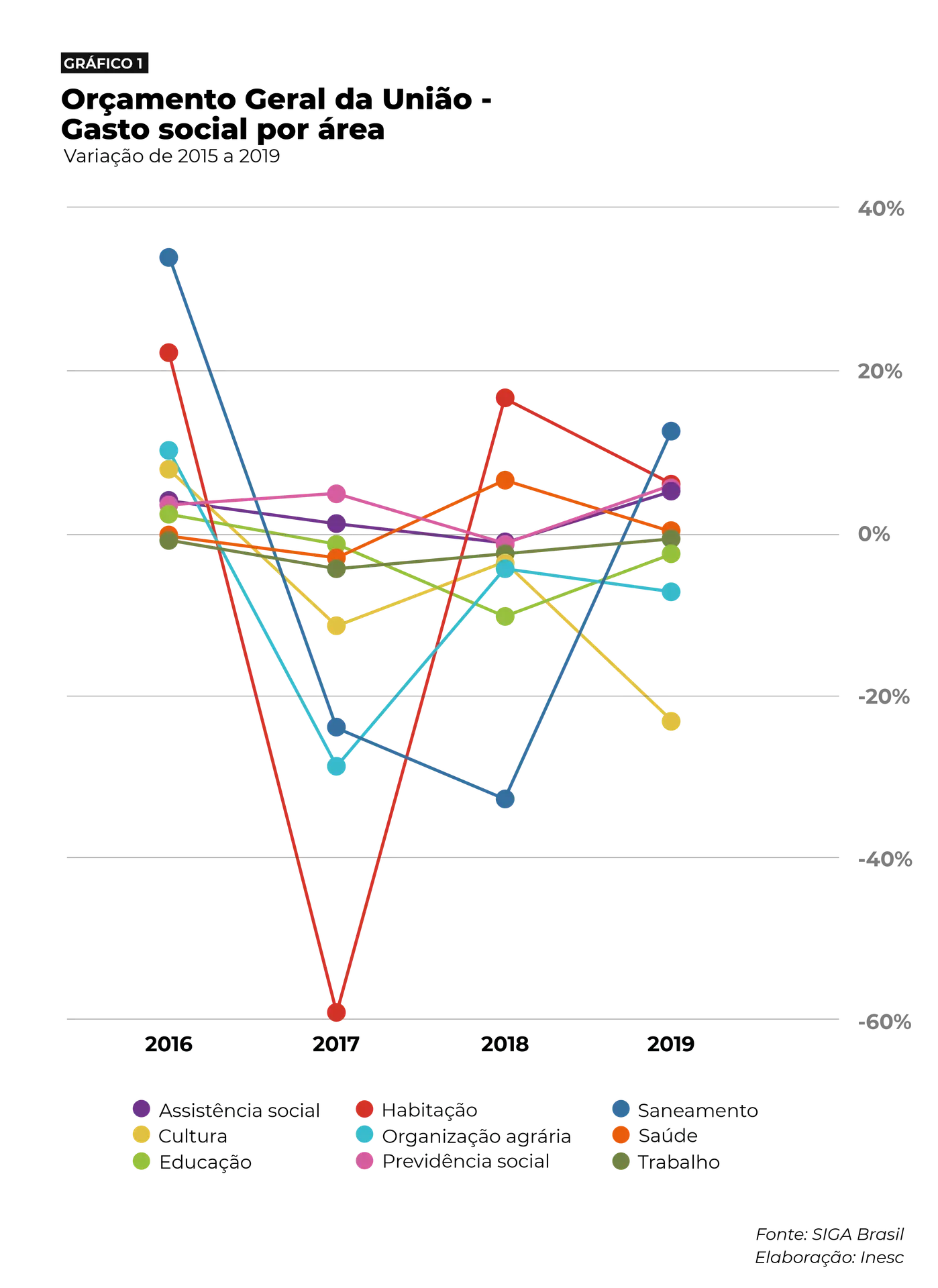

Essas despesas são divididas pelo Tesouro nas áreas de Saúde, Educação, Assistência Social, Habitação e Saneamento; Cultura; Trabalho; Organização Agrária; Previdência Social. Elas nem sempre promovem justiça social – os elevados benefícios de auxilio–moradia do judiciário, por exemplo, estão nesse cálculo – mas indicam as diretrizes básicas de gastos do governo nesses setores estratégicos para a promoção de justiça social. O gráfico a seguir mostra que, entre 2015 e 2019, as despesas orçamentárias nessas áreas caíram consideravelmente, apesar de parte delas ser obrigatória. Por exemplo, os gastos com saúde perderam 11,9% em valores reais entre 2015 e 2019, enquanto despesas com cultura e a organização agrária diminuíram em cerca de 30%.

A promoção de justiça social passa necessariamente por gastos governamentais que corrigem as desigualdades. Isso significa que até em momentos de crise econômica, como o que estamos passando desde 2015, o gasto social deve ser protegido, o que não vem ocorrendo.

3 – Garantir que os mais ricos paguem seus impostos

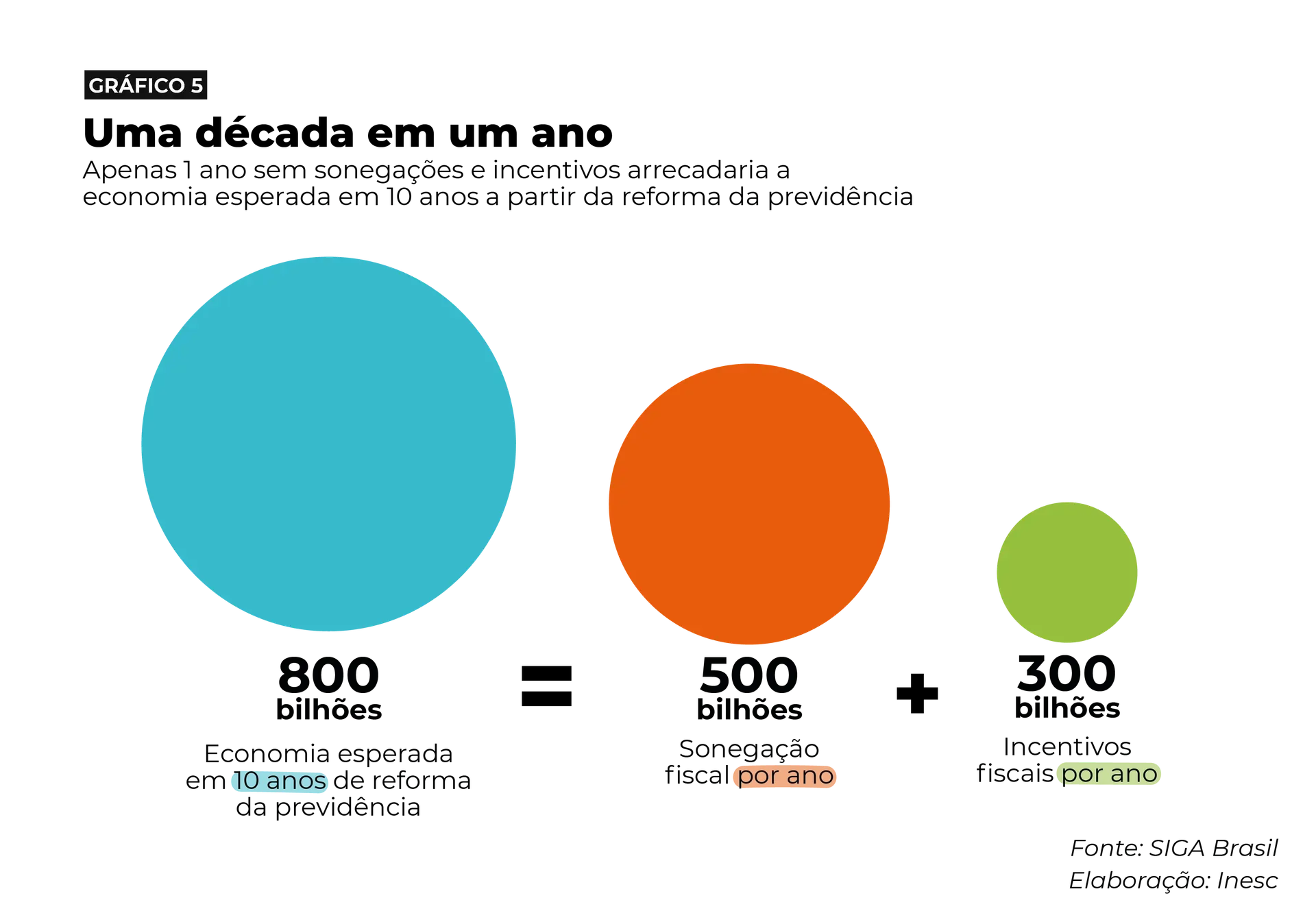

Um método para aumentar as receitas governamentais, que normalmente não aparece no debate sobre o equilíbrio fiscal, é o combate às diversas estratégias que os ricos desenvolvem para não pagar seus impostos. A sonegação fiscal, por exemplo, custa ao Brasil R$ 71,5 milhões por hora. Um estudo publicado pelo Sindicato Nacional dos Procuradores da Fazenda Nacional demonstra que o país vem perdendo mais de R$ 500 bilhões por ano somente com a sonegação de tributos. Ou seja: em apenas dois anos, o prejuízo aos cofres públicos ultrapassa a economia de R$ 800 bilhões prometida ao longo de uma década pela reforma da previdência.

O Estado pode lutar pelo fim da sonegação de diversas maneiras, como o combate aos paraísos fiscais e o fortalecimento das autoridades tributárias. O problema é que os mais ricos mandam parte dos seus lucros para fora do Brasil para não pagarem seus devidos impostos. É necessário, portanto, o fortalecimento da cooperação internacional em prol da regulação das práticas corporativas e dos fluxos financeiros internacionais.

4 – Revisar os incentivos fiscais, priorizando aqueles que combatam injustiças

Para além dos impostos sonegados, o governo fornece voluntariamente a redução do pagamento de tributos por meio dos incentivos fiscais. Todos os anos, o governo brasileiro deixa de arrecadar mais de R$ 300 bilhões, cerca de 4% do PIB, concedendo benefícios fiscais a empresas e pessoas físicas.

O governo concede esses benefícios com a justificativa de que eles podem estimular investimentos e o crescimento da economia. Mas esquecem de dizer que eles diminuem o orçamento disponível para aplicar em políticas públicas. Além disso, eles podem reforçar a injustiça do sistema tributário brasileiro, pois em parte são fornecidos a grandes empresas, ou ter efeitos negativos na promoção de direitos humanos, como acontece no caso dos incentivos aos agrotóxicos.

Hoje em dia, não sabemos quem recebe esses incentivos e nem o valor, pois estão protegidos por sigilo fiscal. Sem transparência, como nós, cidadãos, podemos avaliar se esses recursos estão beneficiando a sociedade brasileira de forma justa? O Brasil precisa urgentemente passar por um processo de transparência e revisão dos incentivos fiscais em prol da justiça social.

A campanha do Inesc #SóAcreditoVendo luta pela transparência e revisão desses gastos governamentais indiretos.

5 – Assegurar que as populações mais vulneráveis sejam priorizadas na política fiscal

Você sabia que as mulheres negras são as mais afetadas negativamente pelo nosso sistema tributário? Isso ocorre devido a nossa regressiva tributação sobre o consumo e o fato das mulheres, em especial as negras, serem a maioria entre as pessoas mais pobres do Brasil. Além disso, um estudo recente com dados da Receita Federal mostrou que elas pagam mais imposto de renda do que homens, pois eles têm uma parcela maior de sua renda como rendimentos isentos de tributação.

A política fiscal pode, e deve, fortalecer as populações mais vulneráveis. De um lado, deve identificar essas disparidades e corrigi-las; de outro, direcionar o orçamento para essas populações por meio de políticas públicas. Um exemplo recente de esforço fiscal para o combate às desigualdades de raça e gênero foi a criação da Secretaria de Políticas para Mulheres e da Secretaria de Políticas de Promoção da Igualdade Racial, que criaram um conjunto de políticas públicas específicas para essas populações.

O governo brasileiro precisa olhar para a política orçamentária e tributária com o foco nas desigualdades, identificando as barreiras que as pessoas enfrentam por causa de sexo, idade, raça, etnia, religião, cultura, região ou deficiência. Ignorá-las é contribuir para a perpetuação das injustiças.